瑞达利欧推荐的三本书(瑞达利欧推荐的著作)

“

2022年新年伊始,随着我的新书《原则:应对不断变化的世界秩序 Principles for Dealing with the Changing World Order》出版,容我冒昧地旧调重弹简述我对我们现处范式的一些重要思考,新范式是世界秩序正在出现转变的结果。需要明确的是,虽然我对未来表达了担忧和风险,但我相信只要我们运用智慧并相互理解,共同努力就有能力去处理好这些挑战。另外请知晓我不确定我的哪些预测是正确的。我只是传递我的思考,请任取所需。”

原文作者:瑞?达利欧 Ray Dalio

先说结论世界秩序正在像历史上很多次出现的一样,在以重要的方式发生着变化,尽管这样的变化我们的有生之年没有发生过。世界秩序正在变化的方式,在创造着我们所处的范式。我所说的“范式“是指我们所处环境。范式通常会持续约十年,期间偶尔伴随着大调整。范式由一系列持续的条件所驱动,这些条件从一个极端摇摆至另一个极端。正因如此每个范式更可能与之前的范式相反而非相似。比如紧随咆哮的二十年代之后是经济萧条的1930年代,以及通货膨胀的1970年代之后是通货紧缩的1980年代。你最想拥有的和最想避免的资产和负债,随着所处的范式而转变。例如,在咆哮的二十年代,你会想持有股票并避免债券,而在萧条的1930年代则相反;在通胀的1970年代,你会想拥有类似黄金的硬资产并避免债券,而在通货紧缩的1980年代,你会想拥有金融资产并避免硬资产。

出于本篇报告所解释的原因,我认为当前所处范式是一个典型的以处于领导地位的大国特征为主要特征的范式。美国 1)开支远大于收入、货币超发以及征税过重,2)巨大的贫富、价值观和政治鸿沟正在导致严重的内部冲突,以及 3)与新兴大国相比正在衰落。我们最后一次看到这样的交汇是在1930-45年间,虽然1970-80年间在金融方面也相似。此篇文章中,我将解释我的推理,并展示能说明这些事情发生的图表。。

人们在这一新范式中应该做什么?这一范式正在导致财富和权力的巨大转变。我们作为全球宏观经济投资者,此范式中的经济和市场行为自然是我们首先要研究的。我认为人们应该考虑最少化持有美元、欧元和日元的现金及债券,并投资于高度多元化的投资组合中,包括股票和通胀对冲资产,特别是在一些金融健康、公民有良好教育并且内部秩序井然的国家。这些事在这个范式中尤为重要。简言之,我认为人们应该最小化持有美元、欧元及日元的货币和负债,以实现资产和负债的良好平衡。在此期间,我也认为做空现金是值得的。当然在这一范式的几年中会有一些调整,比如央行的紧缩政策。但我不认为政府会在任何一个持续的时期内,允许现金回报优于适合你风险承受能力的多元化、非现金投资组合,因为那会造成可怕的问题。这样的经济状况也有很大的地缘政治影响,之后我会谈一谈。

接下来我将向你展示结论背后的推理过程。请勿轻易接受我的结论,因为我不想让你对我盲从。我鼓励你挑战我的推理,并思考推理过程。我希望接下来的图表及文字能清晰呈现推理过程。

接下来我将聚焦三个最关键问题1)

巨额债务及债务货币化

,特别是全球主要储备货币2)建立在贫富差距和价值观差距上的内部矛盾

3)外部矛盾

,最主要的是新兴大国的崛起挑战现有大国以上三个关键问题交织塑造了我们现处范式。我无法在这篇简短报告中深入讨论以上问题,我将讨论其中最重要的部分,特别是关于债务、资金、投资问题,因为这正是我致力一生的领域。所有三个问题都发生于,合乎逻辑且可以相互理解的,因果关系驱动的循环中。理解这些循环如何运作以及我们现处阶段非常重要。

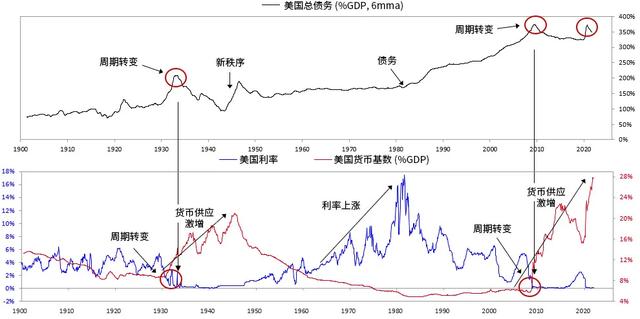

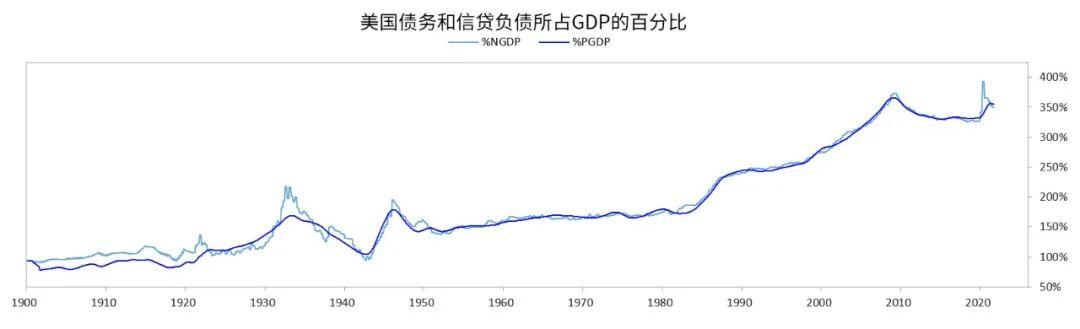

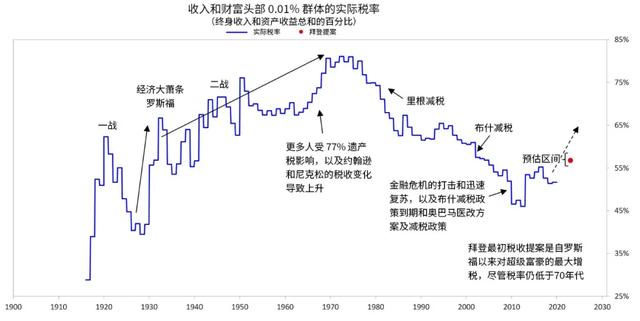

一、巨额债务及债务货币化三大储备货币大国——美国、欧洲及相较小程度的日本——财务状况糟糕。上方图表显示了美国当前债务水平处在高位,1929-33年间及2008年也同样在高位。在这两种情况下,利率都到达了0%,印钞及金融资产的购买都开始快速走高。近期,新冠疫情引发的经济低迷和政治向左已经导致美国债务及债务货币化急剧增加。毫无疑问这种情况即便新冠疫情结束也将持续下去,因为不得不货币化的巨额债务依然存在。这造成了人们财务层面的富有和货币贬值,而货币贬值使得大量新增财富流失。

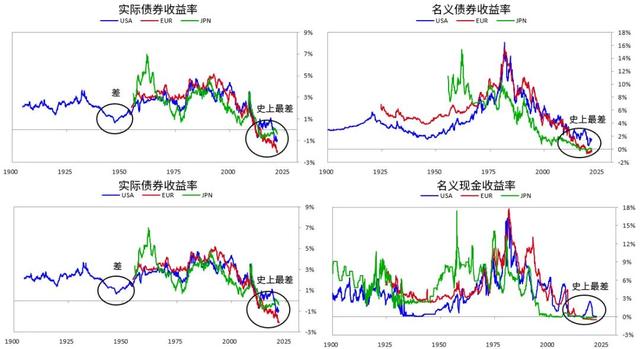

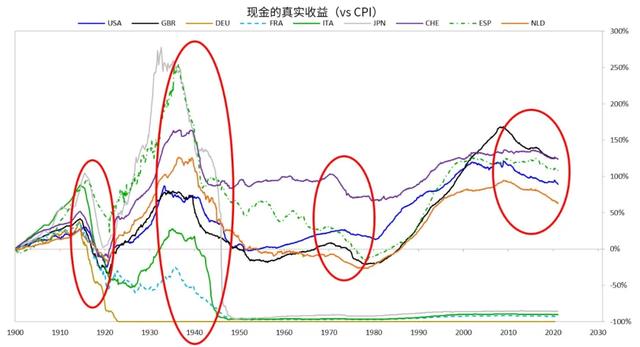

你没有得到利率——为什么你会把钱留在那里?你一定会得到糟糕的利率,特别是对于现金。下方图表显示,无论是通胀调整利率还是名义利率,你基本都会得到有史以来最低利率。

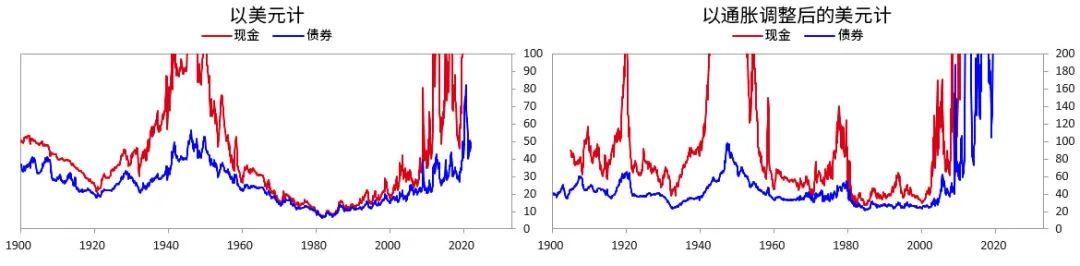

设想一下当下交易。下方图表显示了一个投资者投资于债券和现金后到获得收益所需年数。左上图以美元计,右上图以通胀调整后的美元计。如图所示,投资后到获得收益所需年数在50年到“永无可能”之间。这激发了更多动机去出售和借入债务,而非购买更多。同时,更多债务会产生并不得不被卖出。没有足够需求去购入这些债务,特别是在国际投资者已过量持有的情况下。解决办法是美联储大举印钞并大量购入债务。

请记住,一个人的债务是另一个人的资产,请想象一下如果债务持有者因债务没有吸引力而出售会发生什么

这会导致利率的大幅上升,或者大举印钞购入债务以人为降低利率。下图显示的相对于GDP的债务资产总量,意味着持有者在对债务资产失去兴趣后会大量售出。

我不是说这会发生,而是说这种情况发生的可能性远高于在市场价格所体现出的。想想看,投资资产唯一的目的是出售以获得现金,去购入真正想要的产品和服务。纵观历史,无论何时当实物资产的债权远多于实物资产,而这些金融资产持有者打算卖出但发现存量过多时,危机最终会出现。这引发“银行挤兑“式动态现象。目前金融资产远远多于实物资产,所以如果出现从金融资产到实物资产的转移,将会引发”银行挤兑”式动态现象,届时央行无疑会通过大举印钞供给市场的方式回应,即使造成货币贬值。

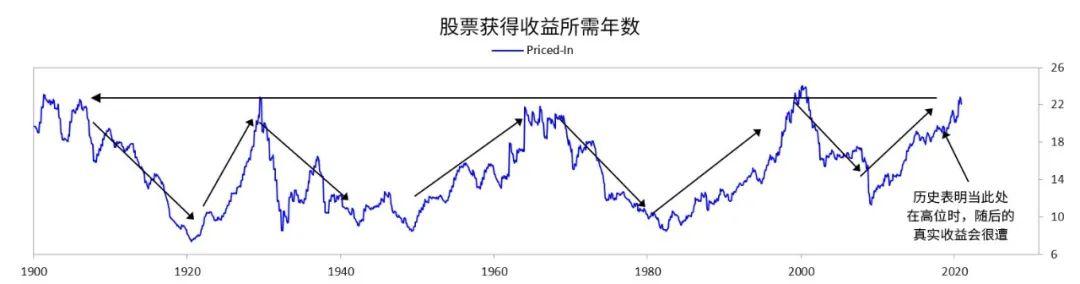

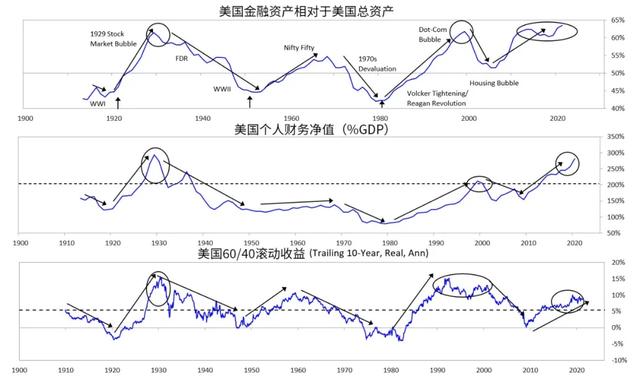

通过创造大量货币和债务的方式使金融资产价格上涨,从而使人们在财务上显得更加富有,但并没有使他们变得真正富有。这也引发实际收益不佳的时期,展示在以下图表中。上方图表显示了金融资产占总资产的比例,第二图表显示财务净值相对于GDP的比例,第三图表显示自1910年以来60/40股债投资组合的滚动收益。

我的观点是,下图圈出的四个时期与当下相似,其中每个时期产生的范式与我们正在经历的范式相似。

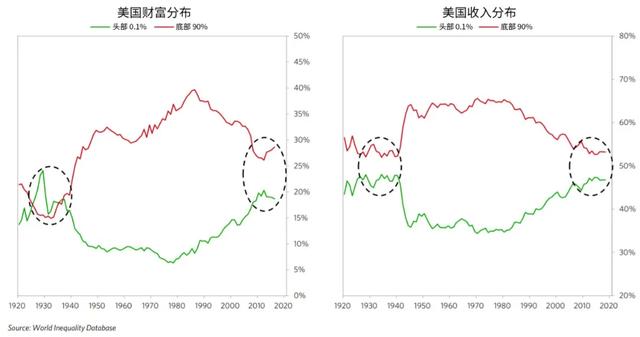

在美国,贫富和收入差距是自1930年代以来最大的。

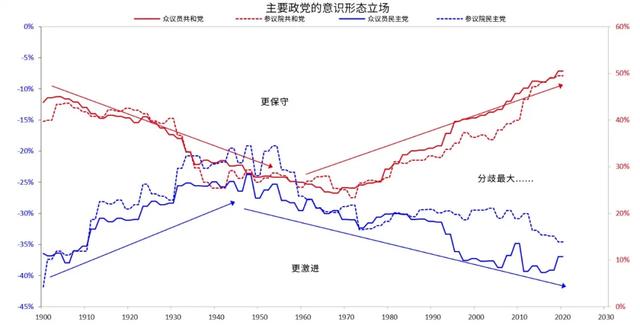

下图表显示,相较于1900年以来的任何时期,现在美国共和党更加右倾,美国民主党更加左倾,所以两党分歧巨大。美国现如今存在的巨大冲突,置美国于一个危险的境地。例如,完全有可能双方都无法接受2024年大选失利。这样的政治冲突损害生产力,并形成不友好的居住环境,进而损害资本流动。

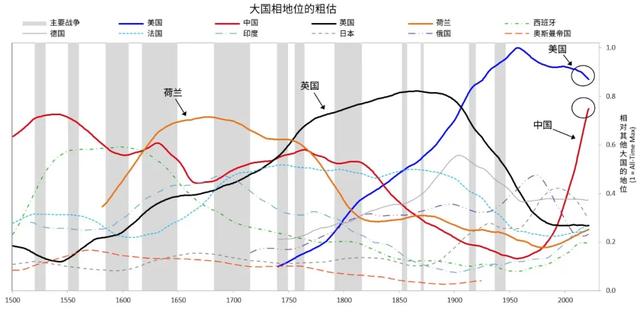

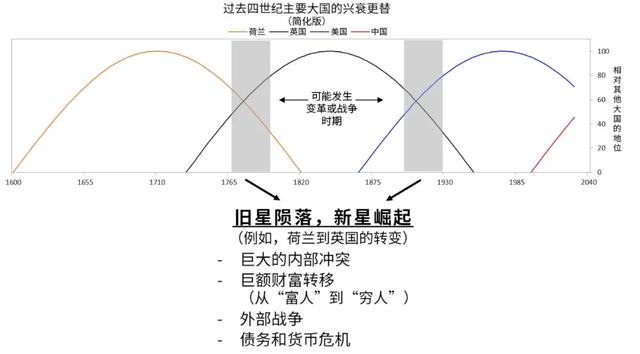

下图表显示自1500年以来的大国强弱地位示意图。注意荷兰、英国、美国和中国的周期。当荷兰强盛时荷兰盾是世界储备货币,当英国强盛时英镑是世界储备货币,美国强盛的如今,美元是主要储备货币。注意事情是如何变化的。由于典型的原因这些周期不断变化。

下图表是你刚看到的关于四个大国的简化版本。灰色阴影区域是内外部冲突巨大时期,此时期以经济萧条、革命甚至战争形式进行社会重组。紧随其后的是更长时期的和平与繁荣,此时期由拥有支配地位的、强大到令其他国家望而生畏的大国主导,领导人们和谐发展。

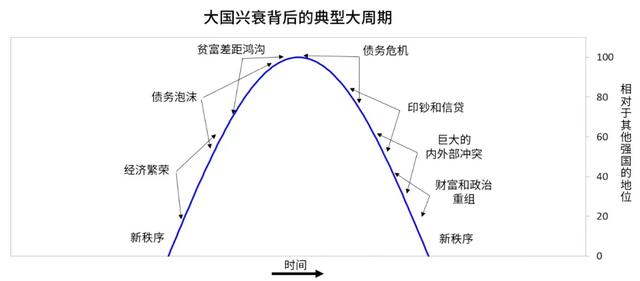

接下来带你了解新秩序创建后的典型大循环。革命和战争之后新秩序——即由新大国主导的新系统——得以创建。例如最后一次世界秩序的创建是在1945年二战结束。周期在此刻存在有支配地位大国,令其他国家无意挑战,所以这段时期通常是和平的,如果管理得当经济会繁荣。这在经济上产生回报,致使人们去借贷并继续押注,从而导致过度负债。由于经济机遇自然分布不均等,造成巨大的贫富差距。此外,随着时间推移,竞争者们出现并发展壮大。过度负债和竞争力下降最终导致金融问题,与此同时巨大的贫富和政治鸿沟出现。这产生更多内部冲突,人们要求更多财富,从而致使政府制造更多债务、大举印钞,这削弱了货币并产生通货膨胀。随着主导大国的衰弱以及其他大国日渐强大到足以挑战它,内外部冲突加剧进而引发变革。旧秩序结束,新秩序开启。这便是正在发生的事。

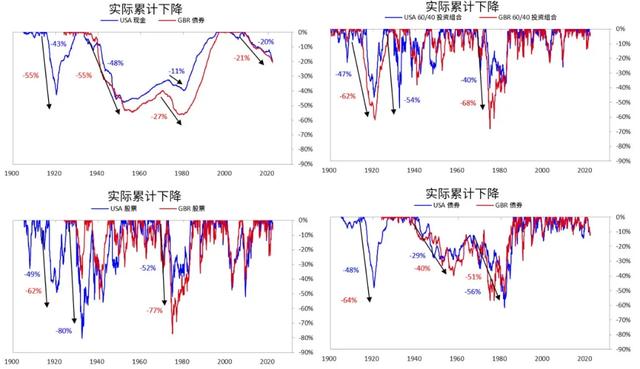

正如我在先前结论所解释的,我认为主要财富和权力的转变正在进行,从而造成在新范式下 1)持有以美元、欧元、日元计价的信贷资产是不可取的,特别是短期债券资产,因为它们的实际收益会明显为负,以及 2)持有在货币、国家、资产类别上多元化的投资组合是可取的。

以上是我的《原则:应对不断变化的世界秩序》新书中全面阐述内容的简要概述。如果你对这个主题感兴趣,我强烈建议你阅读。

编辑翻译:@海的公园

转载请注明转自微信:海的公园

文章所提及《原则:应对不断变化的世界秩序》一书尚未在国内出版,推荐瑞达利欧著作《原则》、《债务危机》。

Data shown in the 'In Inflation-Adjusted Dollars' chart is the latest available as of December 2020 Estimated based on Bridgewater analysis. Please review the "Important Disclosers and Other Information" located at the end of this presentation. Financial asset measures sourced from the World Inequality Database. Personal Financial Net Worth represents gross personal financial assets minus private debts. USA 60/40 refers to a portfolio with a 60% allocation to US equities and a 40% allocation to US government bonds. Please review the "Important Disclosures and Other Information" located at the end of this presentation. Estimates are based on Bridgewater analysis. Please review the “Important Disclosures and Other Information” located at the end of this presentation. 60/40 portfolio refers to a portfolio with a 60% allocation to the respective country’s equities and a 40% allocation to their bonds. Please review the “Important Disclosures and Other Information” located at the end of this presentation. Based on data from voteview.com. Please review the "Important Disclosures and Other Information" located at the end of this presentation.